- თიბისი ტექსკოლის ახალი, უფასო პროგრამები უფროსკლასელებისთვის

- "დღეს ოთხი წელი შესრულდა რუსეთ-უკრაინის ომის დაწყებიდან. ამ ომმა თავისი ხანგრძლივობით უკვე გადაასწრო დიდ სამამულო ომს"

- "პრემიერ მინისტრობის პირველ დღეს პრეზიდენტ ზელენსკის დავურეკე"

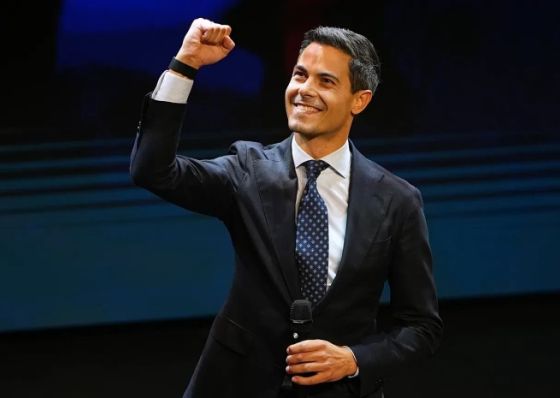

- "თუ ის [ორბანი] ამ 90 მილიარდ ევროს დაბლოკავს, რაც, სხვათა შორის, მისი ფული არ არის - მაშინ ის თავს პუტინისა და ლუკაშენკოს დონეზე დააყენებს"

- Zeekr 9X უკვე საქართველოშია - Zeekr Center Tegeta-მ ახალი პრემიუმ SUV წარადგინა

- თიბისი კაპიტალმა მაკროეკონომიკური განახლება გამოაქვეყნა - სადამდე გამყარდება ლარი?

- „თეგეტა მოტორსი“ 15 წლის ქართველი მრბოლელის, მათე კობახიძის 2026 წლის სარბოლო სეზონის მხარდამჭერია

- გამოფენა თიბისი კონცეპტის გალერეაში „თბილისი — ლანდშაფტის აღმოცენება“

ოქროს ფასი და ლარი/ევრო/დოლარის სტრატეგია

თიბისი კაპიტალი აგრძელებს პუბლიკაციების სერიას გლობალურ ჭრილში მნიშვნელოვანი ეკონომიკური მოვლენების გავლენის შეფასების მიზნით დაფინანსების ოპტიმალური სავალუტო სტრუქტურის სტრატეგიაზე. ამ მხრივ, გასულ წელს ვრცელი კვლევა მიეძღვნა აშშ-ის არჩევნების შედეგებს. დღევანდელი პუბლიკაცია ბოლო პერიოდის ერთ-ერთ ყველაზე აქტუალურ თემას - ოქროს ფასების ზრდასა და აღნიშნული ოპტიმალური სტრუქტურისთვის მისი შესაძლო შედეგების ანალიზს ეთმობა. კვლევის მიზანია დემონსტრირება, თუ როგორ უნდა მოხდეს ასეთი ტიპის გლობალური მოვლენებისგან - მოცემულ შემთხვევაში, ოქროს დინამიკისგან - პრაქტიკული დასკვნების გაკეთება და სტრატეგიულ ბიზნეს-გადაწყვეტილებათა მიღების პროცესში ინტეგრირება. ეს თანაბრად მნიშვნელოვანია როგორც უფრო მსხვილი, ასევე შედარებით მცირე ზომის ბიზნესებისთვის.

მკითხველს შევახსენებთ, რომ მიმდინარე წლის ოქტომბერში თიბისი კაპიტალმა გამოაქვეყნა კვლევა „სავალუტო რისკისა და შესაძლებლობების მართვა მულტისავალუტო ეკონომიკებში“. ამ მხრივ, საქართველოში არჩევანი უმეტესწილად ლარი/ევრო/დოლარით შემოიფარგლება. საყურადღებოა, რომ, ჩარჩოს მხოლოდ ბოლო საფეხურის - გაცვლითი კურსის წონასწორული მაჩვენებლების შეფასებისა და მათგან გადახრის - შესაბამისი რეკომენდაციების გათვალისწინების შემთხვევაში, რომლებიც ჯერ კიდევ 2019 წელს გამოქვეყნდა, საქართველოს კორპორატიულ სექტორში ბოლო ხუთ წელიწადში ძალზე მოცულობითი, 6 მილიარდი ლარის პოტენციური სარგებლის მიღება იქნებოდა შესაძლებელი.

სწორედ ამ საფეხურის ფარგლებში არის გასათვალისწინებელი, თუ რას მიუთითებს ოქროს ფასის მიმდინარე დინამიკა ევრო-დოლარის საშუალო და გრძელვადიანი პერსპექტივისთვის. მართალია, ფასების ბოლოდროინდელ ზრდაში მოკლევადიანი ფაქტორების წვლილის უგულებელყოფა არ შეიძლება, მაგრამ, როგორც იკვეთება, წამყვან როლს ისეთი სტრუქტურული ფაქტორები ასრულებს, როგორებიცაა ფისკალური პოლიტიკა, ოქროზე ინსტიტუციური მოთხოვნის ზრდა, ცენტრალური ბანკების მიერ რეზერვების დივერსიფიკაცია, აშშ დოლარის უსაფრთხო აქტივის სტატუსის დასუსტება, რისკიან და ურისკო აქტივებს შორის ტრადიციული უარყოფითი კავშირის ცვლილება. აღნიშნული ტენდენციები, საერთო ჯამში, აშშ დოლარისთვის ნეგატიურია; შესაბამისად - ევროსთვის პოზიტიური. უფრო დეტალურად არგუმენტები პუბლიკაციის სრულ ვერსიაშია წარმოდგენილი, სადაც ცალ-ცალკეა განხილული ოქროზე მოქმედი ყველა ძირითადი მოკლევადიანი და გრძელვადიანი ფაქტორი, შესაბამის დასკვნებთან ერთად, მათ შორის, თიბისი კაპიტალის საკუთარ რაოდენობრივ მოდელზე დაყრდნობით.

რას ნიშნავს ეს ყოველივე პრაქტიკული თვალსაზრისით? ერთი მხრივ, ევროს ბოლოდროინდელი გამყარება ევროში უფრო მეტი სესხების არგუმენტია, თუმცა, მეორე მხრივ, საბაზო სცენარი ევროს დამატებით გამყარებაა, ხოლო აშშ დოლარის პერსპექტივა საშუალოვადიან პერიოდში სუსტი რჩება, რაც უკვე დოლარში მეტი სესხების მხარდამჭერი ფაქტორია. ამ დასკვნის გაკეთების საშუალებას, სხვა ფაქტორებთან ერთად, სწორედ ოქროს ფასების მიმდინარე ტენდენციისა და მისი ძირითადი მიზეზების ანალიზი იძლევა. მთლიანობაში, ჩვენი განახლებული რეკომენდაცია აშშ დოლარში შედარებით მეტი ვალდებულების აღებაა, ვიდრე ადრე. ამასთან, ვალის სტრუქტურაში, ევროსთან შედარებით, აშშ დოლარის წილი კვლავ მეტი უნდა იყოს.

რაც შეეხება ლარს, თიბისი კაპიტალის შეფასებით, წამყვანი კომპონენტი, შედარებით მოკლევადიან პერიოდში მაინც, კვლავ დეპოზიტების ლარიზაციის დინამიკაა. საშუალოვადიან პერსპექტივაში, აშშ დოლარის სისუსტე, რასაკვირველია, ლარის მხარდამჭერი ფაქტორია. ამავდროულად, საყურადღებოა, რომ ლარის წონასწორულ ნიშნულთან ჩამორჩენა მისი გამყარების ალბათობას ზრდის, მათ შორის პოტენციურად ინფლაციაზე ზემოქმედების თვალსაზრისიდან, რაც ლარი-ევრო-დოლარის სტრატეგიის კონტექსტში ასევე გასათვალისწინებელია. კერძოდ, რისკის აპეტიტის შემთხვევაში, საშუალოვადიან პერიოდში ლარის გამყარების მომატებული ალბათობის ფონზე, შესაძლოა, უცხოურ ვალუტაში შედარებით მეტი სესხება იყოს ოპტიმალური.

და ბოლოს, რა შეგვიძლია ვთქვათ უზბეკურ სუმზე? ოქროს ფასის ზრდამ და დოლარის გლობალურმა სისუსტემ სუმის ბოლოდროინდელ გამყარებაში, რა თქმა უნდა, საკუთარი წვლილი შეიტანა, თუმცა არანაკლები გავლენა - თუ უფრო დიდი არა - იქონია სტრუქტურულმა ფაქტორებმაც, როგორებიცაა ინფლაციის მიზნობრივ დონემდე შენელება, ოქროს გამორიცხვით საგარეო ბალანსისა და სავალუტო რეზერვების გაუმჯობესება, დაკრედიტების ნორმალიზება და საგარეო ინვესტიციების ზრდა. ამდენად, ოქროს ფასების შესაძლო შემცირების შემთხვევაშიც, ეს აუცილებლად სუმის გაუფასურებას არ მოიაზრებს. შესაბამისად, თიბისი კაპიტალი ინარჩუნებს ჯერ კიდევ გასული წლის ოქტომბერში დაფიქსირებულ პროგნოზს, რომ მოსალოდნელია უზბეკური სუმის საპროცენტო განაკვეთების შემდგომი კლება და სუმის გაცვლითი კურსის, სულ მცირე, ნაკლები გაუფასურება - შესაძლოა, დამატებით გამყარებაც კი.

იხილეთ პუბლიკაციის სრული ვერსია შემდეგ ბმულზე: https://tbccapital.ge/ge/publications/all-publications/singleview/30007191-gold-rush-implications-for-the-geleurusd-strategy-and-the-uzs

!["თუ ის [ორბანი] ამ 90 მილიარდ ევროს დაბლოკავს, რაც, სხვათა შორის, მისი ფული არ არის - მაშინ ის თავს პუტინისა და ლუკაშენკოს დონეზე დააყენებს"](https://itv.ge/media/cache/resolve/news_category/uploads/news/f2e5a7fd-373c-46b2-bb8a-52cc64823b9a-1200x675-cmsv2-976381c3-ac7a-5407-b272-41ac06a89634-8838926.webp)